Les marchés actions et de crédit ont beaucoup souffert depuis le début de l’année. Après ce type de correction, il est logique de se poser la question quant à l’opportunité d’augmenter l’allocation aux actifs risqués dans leur ensemble.

L’inflation

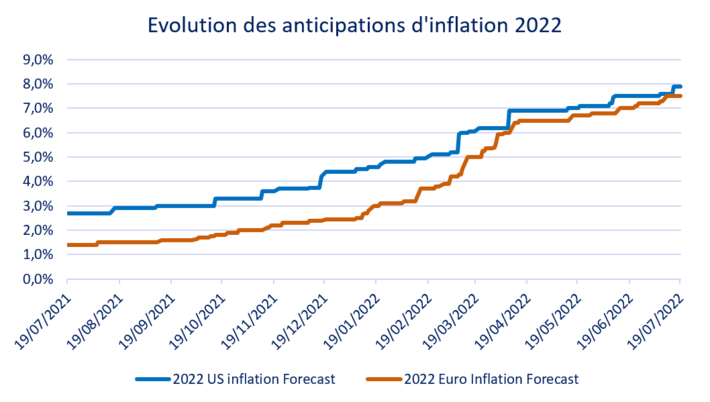

L’inflation est difficile à appréhender aujourd’hui. Il y a un an, le marché anticipait une inflation moyenne en 2022 de 1,6 % en zone Euro et 2,9 % aux Etats-Unis, avec un pic qui devait être atteint fin 2021 et un retour en 2023 à une inflation autour de 1.5 % en Europe et de 2 % aux Etats-Unis. (Bloomberg) Aujourd’hui, ces mêmes marchés anticipent pour 2022 une inflation à 8,2 % en zone Euro et aux Etats-Unis et une baisse, somme toute relative, de ces pressions inflationnistes pour 2023 puisque les hausses de prix atteindraient encore autour de 4-5 %. La guerre en Ukraine et les très fortes conséquences sur les marchés de matières premières expliquent évidemment uniquement une partie de ces erreurs d’estimation. Il faut donc garder en tête que si les estimations d’inflation ont pu être revues à la hausse de plus de 5 % (cf. Graphique 1) au cours des douze derniers mois, il est loin d’être impossible que ces erreurs d’estimation se reproduisent à nouveau, dans un sens comme dans l’autre.

Graphique 1 (Bloomberg) :

A court terme cela ne laisse que peu de choix aux banques centrales quant à la politique monétaire à mener ; celles-ci veulent en effet éviter un désencrage des anticipations d’inflation et vont donc continuer à durcir leurs politiques monétaires avec l’objectif plus ou moins assumé de réduire la demande.

La dynamique macro-économique

Les prévisions de croissance pour 2022 ont largement baissé depuis lé début de l’année, passant par exemple de 3,9 % à 2,1 % aux Etats-Unis, de 4,2 % à 2,7 % en Europe ou encore de 5,2 % à 4,1 % en Chine. Il nous semble pourtant que ces ajustements à la baisse ne sont pas terminés.

Les banques centrales vont continuer à rendre les conditions financières plus restrictives, ce qui devrait entraîner une baisse des indicateurs avancés et donc une baisse des prévisions de croissance. Le graphique ci-dessous illustre la forte dépendance des indicateurs PMI (purchasing manager’s index) à la croissance de la masse monétaire.

Télécharger le PDF pour en savoir plus